本記事では、不動産の相続税について詳しく解説しています。

相続税を計算する方法や土地の評価基準、さらに相続にかかる消費税を節約するコツもご紹介していますので、不動産の相続をお考えの方はぜひご確認ください。

課税対象の算出

相続税は相続される全ての財産に対して掛かるものではありません。

もちろん、最終的には課税対象に税率を掛けて計算しますが、その前に相続する財産全体から控除額が差し引かれます。

控除額とは相続する財産に対してあらかじめ税金の対象から免除される金額です。

相続税の計算でまずポイントになるのは、まず控除額がいくらになるのか把握することです。

なお、控除額は一旦全ての財産をまとめた金額から控除します。

現金などの流動的な資産から土地や家屋などの不動産、保険金などあらゆる財産を一度まとめて計算します。個別には控除されないので注意してください。

では、相続税の計算からあらかじめ控除される金額がどのように決まるのか見て行きましょう。

負債と葬儀費用は控除される

まず最初に課税対象から除かれるのは負の財産です。

実は、資産を相続する際、正の財産に加えて借金などのマイナスの財産も一緒に相続されます。そのため、不動産を購入した時の住宅ローンが残っていれば支払い義務も併せて継承されます。

また、葬儀費用も課税対象から控除されます。さらに、生前に購入したお墓や仏壇も課税の対象外です。

事前に購入する墓地は節税効果が期待できるため前もって購入される方も多いようです。

基礎控除額の算出

負債や葬儀費用の他にも課税の対象から除かれる部分があります。それは基礎控除です。

なお、基礎控除額は3,000万円です。さらに、相続人が1人増えるごとに600万円が加算されます。

3,000万円 + 相続人の人数 × 600万円

もし、相続人が配偶者と子供2人だった場合、相続人の合計は3人なので基礎控除額の合計は4,800万円になります。

3,000万円 + 相続人の人数 3 × 600万円 = 4,800万円

基礎控除は計算式を見ても分かるように相続人の人数が多ければ多いほど有利になります。

以上が相続税の計算で控除される部分です。

相続税の課税対象を計算する

控除額が分かれば、ひとまず相続税の課税対象が計算できるようになります。

試しに、相続する資産の合計が2億円だった場合の課税対象を計算してみましょう。

正の資産合計 2億円

負の資産(借金やローン) 0円

葬儀費用 200万円

※なお、お墓は生前に購入していたため課税対象外

相続人の人数 3人(配偶者,子供2人)

上記の条件で相続税の控除額と課税対象の金額を計算してみます。

200万円

【控除額 2】(基礎控除)

3,000万円 + 相続人の人数 3 × 600万円 = 4,800万円

【控除額合計】

(葬儀費用)200万円 + (基礎控除)4,800万円 = 5,000万円

相続する財産の合計 2億 – (控除額合計)5,000万円 = 1億5,000万円

計算の結果、2億円のうち1億5,000万円が課税対象になると分かりました。

評価方法と相続税の計算

さて、控除額を計算して課税対象を明確にする仕組みは分かりました。

しかし、計算例では財産の合計を2億円としましたが、実際にはどのように評価されるのかが問題です。

なお、不動産の評価方法は建物部分と土地部分で方法が違うので、それぞれ分けて算出します。

建物の評価方法

まず、不動産のうち建物部分の評価方法を紹介します。

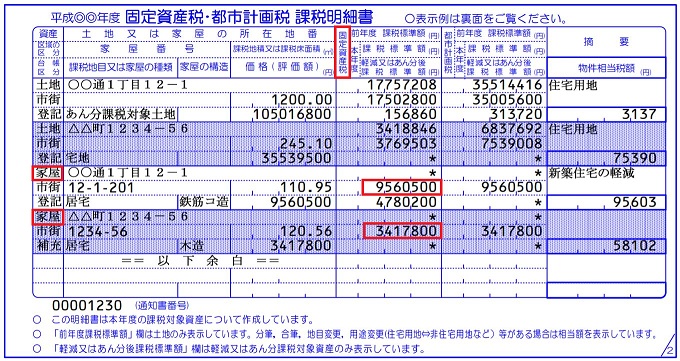

相続税の金額を決める際、建物の評価額は固定資産税の評価額と同じになります。

固定資産税の評価額 = 相続税の課税対象

ちなみに、固定資産税の評価額とは毎年送られてくる納税通知書に記載されている課税標準額のことです。

相続税→相続する財産全体の金額に対して10%~55%

固定資産税→評価額の1.4%(都市計画税は最高で0.3%)

固定資産税課税標準額の確認方法は納税通知書の課税標準額から確認するほか、各市町村が保管している固定資産課税台帳を閲覧して確認する方法があります。

- 納税通知書から確認する

- 課税台帳を閲覧する

でも、「ひょっとしたら課税対象の金額って時価よりも高いんじゃないの?」と不安に感じるかもしれませんが安心してください。

固定資産税の課税標準額は、各市区町村が調査をした結果定めた金額で、もともと時価(いわゆる実勢価格)よりも低く設定されています。

そのため、税金として支払う金額が少なくなるよう多少優遇されているわけです。

また、時価を採用してしまうと評価する人によってばらつきが出てしまうので、評価額があてにならない恐れがあります。

土地の評価方法

相続税の計算で土地を評価する際は「路線価方式」か「倍率方式」のどちらかで計算します。

路線価方式

国土交通省では道路に値段をつけて路線価を設定しています。

路線価は交通量や立地などを考慮して決められ、毎年価格の見直しが行われます。

なお、路線価が設定されている地域では路線価方式が優先され、路線価が設定されていない地域では倍率方式が採用されます。

路線価 × 土地面積 = 相続税計算時の土地評価額

路線価方式は、路線価と路線価に接している土地の面積を掛けて計算します。

例えば、路線価が30万円。土地の面積が30㎡だった場合、30万円×30㎡で900万円が土地の評価額です。

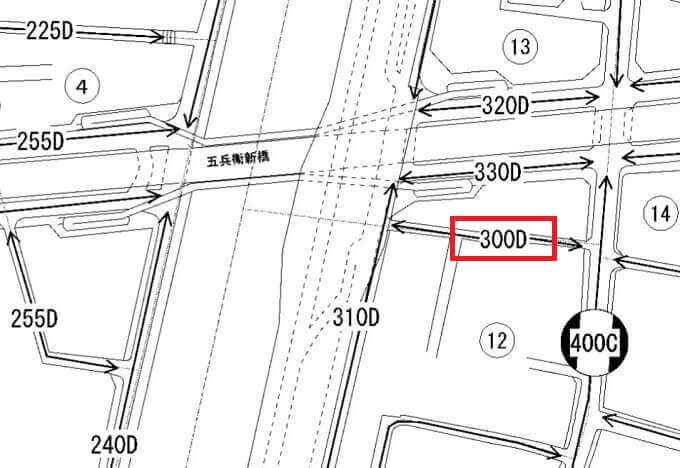

実際に路線価の見方も確認しておきましょう。

路線価を確認するにはまず、国土交通省が公表している路線価図・評価倍率表のサイトにアクセスします。

対象の地域を選択して「路線価図」をクリックします。

番地まで選択すれば周辺の地形と道路が表記された図が出てきます。

表記されている数字の単位は1,000円です。例えば、図のように300Dと表記されている道路の路線価は30万円です。

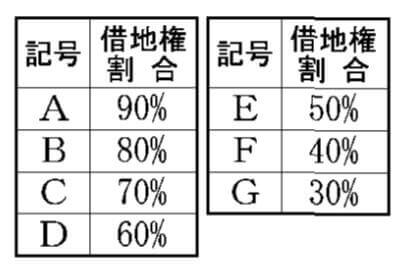

後ろのアルファベットは借地権割合を示しています。

倍率方式

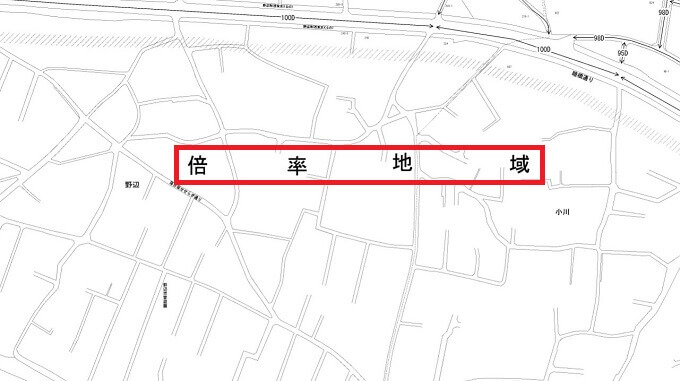

土地の評価額を決定する際、路線価が設定されていない地域では倍率方式で評価額を決定します。

なお、倍率方式は主に郊外で利用される場合が多く、倍率方式で評価額を決定する地域を倍率地域と言います。

路線価を確認しようとしても地域全体に大きく「倍率地域」と記載されている場合が倍率地域に該当します。

倍率地域に該当する場合は、固定資産税評価額と評価倍率表の倍率を掛けて評価額を計算します。

評価倍率表の倍率は各地域で異なります。

さらに、土地の利用目的によって倍率が大きく変わるので注意が必要です。

ただ、住宅用途として利用している場合は、1倍や1.1など大きな倍率の変化はないので安心してください。

補正率を掛ける

基本的には路線価方式か倍率方式で土地の評価額を確認したら、相続税率を掛けるだけで土地の相続税も計算できます。

ただし条件を満たしていれば土地の評価が下がり、支払う相続税も少なくて済む場合があります。

例えば、上の画像のように間口が狭く、奥行きが長い土地は使いづらい土地として認められる場合があります。その場合、補正率を掛けて通常の税率よりも税金が安くなるように調整されます。

補正率の計算は少し長くなるのでここでは割愛しますが、以前に詳しく書いた記事があるのでそちらを参考になさってください。

小規模宅地の評価減

さらに、土地の使用用途やその他の条件によっても評価額を下げられる場合があります。

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等の事業の用に供されていた宅地等又は被相続人等の居住の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。

もし、相続した不動産を居住用として相続人が使っていたり、事業用で何か商売をしている場合は一定の範囲まで課税対象から除外できる特例があります。

この特例を小規模宅地等の特例と言います。

ただし、小規模宅地等の特例が利用できるのは被相続人と生計を一にしていた相続人だけです。

被相続人と同じ財布で生活していた相続人に対して、相続した土地全てに課税するのは負担が大きいと判断できます。

そこで、課税対象を減らす特例を設けているわけです。

| 使用用途 | 認められる範囲 | 減額する割合 |

| 被相続人等の居住用 | 330㎡ | 80% |

| 被相続人等の事業用 | 200㎡~400㎡ | 50~80% |

被相続人等が居住用として利用している場合は、なんと課税対象の評価額が80%も減額されます。

また、事業用として利用していた場合も50%から80%の減額が認められています。

課税対象をまとめて相続税を計算してみる!

相続税の控除額と不動産の評価額が分かれば相続税の計算ができるようになります。

評価方法のポイントを復習をしながら実際に計算してみましょう。

まず、不動産の課税対象は建物と土地でそれぞれ評価方法が違いました。

建物は固定資産税評価額から確認、土地部分は路線価方式か倍率方式で評価額を確認するのでしたね。

- 建物は固定資産税評価額を確認

- 土地は路線価方式か倍率方式で評価額を確認

ただし、土地部分は補正率や特例などによって課税対象から免除される部分を除いて評価額を算出します。

路線価方式で算出した土地の評価額 × 補正率 – 小規模宅地の特例による免除額 = 土地部分の評価額

建物と土地、それぞれの評価額が分かったら、現金などの流動的な資産も併せて相続する財産の合計金額を算出します。

建物の評価額 + 建物の評価額 + 現金などの流動的な資産の合計 = 財産の合計金額

財産の合計金額までけ算出できたら、控除額を除いて課税対象の金額を確定します。

財産の合計金額 – 控除額 = 課税対象

さらに、葬儀費用も控除額に含まれます。

【例】

配偶者と子供2人の場合

3,000万円 + 600 × 3 = 基礎控除額 4,800万円

葬儀費用 200万円

基礎控除額 4,800万円 + 葬儀費用 200万円 = 控除額合計 5,000万円

課税対象がはっきりしたら、いよいよ税率を掛けて相続税を計算します。

ちなみに、相続税は課税対象が大きいほど税率が高くなる累進課税を採用しています。

税率は10%~55%です。課税対象から該当する税率を探します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例えば、相続する財産の合計金額2億円で控除額が5,000万円の場合(配偶者,子供2人,葬儀費用 200万円)、課税対象は1億5,000万円になります。

ただし、そのまま課税対象の税率を掛けてはいけません。

相続税は財産全体ではなく相続人ごとに発生するからです。

そのため、1億5,000万円を法定相続分に従って分配した場合の金額が相続人それぞれの課税対象になります。

配偶者 1/2

子供 1/2を子供の人数で等分

【例 課税対象1億5,000万円 (配偶者,子供2人の場合)】

配偶者の法定相続分 7,000万円

1人目の子供 3,750万円

2人目の子供 3,750万円

法定相続分で課税対象を分配した結果、配偶者の税率は30%、子供はそれぞれ20%になりました。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

なお、相続税の算出では基礎控除とは別に各税率ごとに控除額が設定されています。

例題で計算した配偶者の課税対象(7,500万円)は、相続税率の5,000万円以上1億円以下に位置します。

そのため、控除額は700万円です。

子供の課税対象(各3,750万円)は3,000万円以上5,000万円以下なので控除額は50万です。

それぞれ、控除額を差し引いてから相続税率を掛けます。例題の相続税も計算してみましょう。

(課税対象 – 各税率ごとの控除額) × 税率 = 相続税額

【例 配偶者の課税対象 7,500万円】

(課税対象 7,500万円 – 控除額 700万円) × 税率 30% = 相続税額 2,040万円

【例 子供の課税対象 3,750万円】

(課税対象 3,750万円 – 控除額 50万円) × 税率 20% = 相続税額 740万円

計算の結果、配偶者の相続税額は2,040万円、子供1人当たりの相続税は740万円だと分かりました。

消費税を節税するために効果的な制度

国内では相続されるものの内、約9割が不動産と言われています。

そのため、不動産を伴う相続では相続税が高額になる恐れがあり、相続人にとって相続税の支払いは大きな不安要素です。

やはり、相続税の支払いを少しでも抑えるためには節税術が不可欠です。

この章では節税効果が高い特例や制度をいくつか紹介していきます。

相続税の配偶者控除

最初に紹介する特例は相続税の配偶者控除です。

相続税の配偶者控除とは、相続される財産のうち配偶者に相続される財産が1億6千万円以下、もしくは法定相続分で相続される財産のうちどちらか多い金額が非課税になる制度です。

もし、10億円を相続するなら配偶者の法定相続分は5億円になります。この場合、5億円が非課税です。

また、1億5千万円の財産を相続する場合、全額配偶者に相続しても非課税になります。

つまり、配偶者は相続においてかなり優遇される立場にあるのです。

ただし、相続する財産が1億6千万円以下だからと言って全額を配偶者に相続してしまうと後になって他の親族が相続税で苦しむ恐れがあります。

二次相続に要注意!

例えば父、母、子供2人の家族構成で父親の1億5千万円の財産を配偶者の母に全額相続したとします。

この場合、相続税の配偶者控除が適応されるので非課税で相続ができます。

しかし、母親が子供2人に財産を相続する場合はどうでしょう?子供に財産を相続する際は相続税の配偶者控除は使えません。

さらに、父から財産を相続する際は配偶者を含めて相続人は3人でしたが、子供2人に相続する際の相続人は2人です。そのため、基礎控除で減額できる金額も下がってしまいます。

場合によっては相続税の配偶者控除に頼りすぎた結果、かえって多く税金を払ってしまうケースもあるようです。

相続税の配偶者控除を利用して節税をする際は、二次相続までを視野に入れ、しっかりシュミレーションしてから相続する割合を決定してください。

暦年贈与

非課税で財産を残す場合に一番オススメな方法が暦年贈与です。

暦年贈与は生前贈与の一種で、相続ではなく贈与に当たります。暦年贈与を利用すれば、毎年110万円まで非課税で財産の譲渡できます。

しかも、譲渡できる相手に決まりはないので誰にでも譲渡が可能です。金額も年間1人当たり110万円が限度額なので、相続する候補が複数ある場合は何人でも譲渡できます。

特に、高額な不動産を少しずつ分割して譲渡していく方法はオススメです。譲渡税の代わりに不動産取得税と登録免許税は掛かりますが、通常の相続や譲渡に比べて節税効果が期待できます。

不動産の相続は生前贈与が効果的!節税のポイントは分割にあり

不動産の相続は生前贈与が効果的!節税のポイントは分割にあり

おしどり贈与

もし、婚姻期間が20年以上なら「おしどり贈与」が利用できます。おしどり贈与は夫婦間で不動産を譲渡する際に一度だけ利用できる譲渡制度です。

金額の上限はなんと2,000万円。さらに、譲渡税の非課税部分も利用できるので2,110万円までが非課税で譲渡できます。

なお、直接不動産を譲渡するほか、新しく不動産を購入するための資金であれば現金での譲渡も認められています。

- 婚姻期間が20年以上

- 翌年の3月31日時点には贈与する不動産に住んでいなければならない

- 最高で2,110万円(限度額2,000万円+非課税額110万円)までが非課税

- 一生に一回しか使えない

参考:国税庁|夫婦の間で居住用の不動産を贈与したときの配偶者控除

まとめ

不動産の相続では相続する財産をどのように評価するかが最大のポイントになります。

特に土地の評価方法は少し複雑です。路線価方式と倍率方式では評価方法が大きく異なります。

また、課税対象そのものを少なくするためのさまざまな特例や制度を利用するのも重要です。不動産の評価額が下がれば、支払う税金も少なくて済みますからね。

基礎控除だけでなく、対象条件を満たしている制度がないかしっかり確認しておきましょう。